Netipiski citkārt pieredzētajam, sabiedrības iesaiste diskusijā par nepieciešamām pārmaiņām nodokļu regulējumā ir bijusi ļoti aktīva, kas ļauj cerēt, ka gala iznākums varētu būt apmierinošs iedzīvotāju un uzņēmēju vairākumam.

Tiktāl viss ir jauki, ja vien diskusijas patiešām būtu par un ap tēmu, nevis par to, kā nodokļu reforma risinās veselības aprūpes sistēmas problēmas vai nodrošinās ceļu seguma atjaunošanu. Grūti saprast, vai iesaistītās puses izmanto valdības spītību par katru cenu realizēt nodokļu reformu, vai arī tās patiešām nodokļu politiku uzskata par zālēm visu problēmu risināšanā.

Viens uzskatāms piemērs ir nepieciešamība pēc nevienlīdzības mazināšanas. Eiropas Komisija un daži vietējie speciālisti norāda uz šīs problēmas risinājuma trūkumu Finanšu ministrijas piedāvāto nodokļu pamatnostādņu ietvaros. Nevienlīdzība, nenoliedzami, ir viena no lielākajām mūsu sabiedrības problēmām, kas būtu jārisina ne tikai morālu, bet arī politisku un ekonomisku apsvērumu dēļ. Turklāt jāņem vērā, ka Eiropas Savienībā ir uz vienas rokas pirkstiem saskaitāmas valstis ar nevienlīdzības rādītājiem, kas ir augstāki nekā Latvijā [1]. Manuprāt, visi piekritīs, ka nevienlīdzība ir jāmazina, un jautājums ir tikai par veidiem, kā to panākt. Kā arī par to, vai pārmaiņas nodokļu politikā tiešām ir pareizās zāles arī šīs problēmas risināšanā?

Kā piemēru apskatīsim trīs personas – A, B un C. Visas trīs ir nodarbinātas tikai vienā darba vietā un katrai ir pa vienam apgādājamam. Tikmēr atšķirīgs ir to algu līmenis: persona A saņem minimālo algu (380 eiro mēnesī pirms nodokļu nomaksas), persona B saņem 2017. gada vidējo algu (914 eiro mēnesī pirms nodokļu nomaksas) [2], bet persona C saņem algu turīgāko 10% līmenī (1589 eiro mēnesī pirms nodokļu nomaksas).

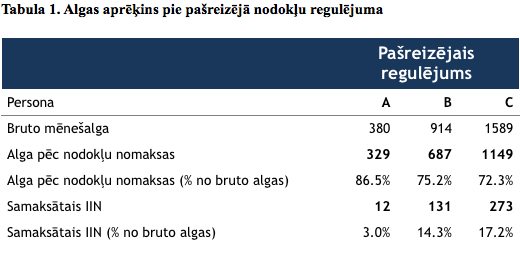

Pie pašreizējā nodokļu regulējuma persona A pēc visu nodokļu nomaksas "uz rokas" saņem apmēram 329 eiro jeb 86.5% no bruto algas, persona B saņem ap 687 eiro jeb 75.2% no bruto algas, bet persona C – aptuveni 1149 eiro jeb 72.3% no bruto algas [3]. Savukārt iedzīvotāju ienākumu nodoklī (IIN) A, B un C samaksā attiecīgi 12, 131 un 273 eiro (kas veido 3%, 14% un 17% no bruto algas).

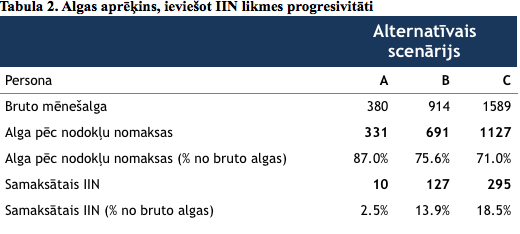

Apskatīsim alternatīvu scenāriju, kurā tiek ieviesta IIN progresivitāte [4], nemainot neapliekamo minimumu un atbrīvojuma apmēru par apgādājamiem. Proti, ienākumiem līdz 380 eiro mēnesī piemērojama 19% likme, no 380 līdz 1300 eiro attiecīgi 23% likme un ienākumiem virs 1300 eiro – 33% likme.

Progresīvās nodokļu likmes scenārijā personas C neto alga ir samazinājusies un attiecīgi samaksātais IIN ir palielinājies par aptuveni 22 eiro, kamēr personas A un B uz nodokļu samazinājuma rēķina ir ieguvušas attiecīgi 2 un 4 eiro. "Uz papīra" esam pirmrindnieki un visas rekomendācijas izpildām – esam ieviesuši progresivitāti, varam lēst, ka ienākumu nevienlīdzība ir samazinājusies [5], kā arī nodokļu slogs zemu algu saņēmējiem ir samazinājies. Tomēr diez vai situāciju, kad turīgākais zaudē 22 eiro, bet minimālās algas saņēmējs iegūst tikai 2 eiro, varam saukt par optimālu no ekonomiskās izaugsmes viedokļa.

Turklāt šādā progresīvās likmes scenārijā iztrūkst viens no svarīgākajiem nevienlīdzības mazināšanās elementiem – pārdale no turīgākajiem uz trūcīgajiem. Gluži kā Robins Huds, kurš bez bagātību atdošanas nabagajiem būtu tikai lielceļa laupītājs.

Atgriežamies pie pašreizējā nodokļu regulējumā samaksātā IIN (1. tabula). Būtībā šie skaitļi parāda, ka, pat ja IIN likmi samazina līdz 0%, maksimums, ko minimālās algas saņēmējs (persona A) var iegūt, ir 12 eiro jeb 3% no bruto algas. Līdz ar to secināms, ka progresīvais IIN regulējums teorētiski parāda nevienlīdzības mazināšanos, tomēr faktiski tas tiek panākts, nospiežot augstākos ienākumus, nevis ekvivalenti ceļot zemāko ienākumu galu. Un te rodas viens būtisks secinājums – nevienlīdzības mazināšana ne vienmēr ir tas pats, kas nabadzības mazināšana. Jāatzīst, ka ieguvumu/zaudējumu aprēķins pie dažādiem IIN regulējumiem variē pie dažāda apgādājamo skaita, neapliekamā minimuma un sociālo iemaksu likmes, bet secinājumi ir līdzīgi.

Protams, viss nav tik viennozīmīgi. Pārdali var tālāk īstenot valsts politikas ietvaros, piemēram, izmantojot no progresivitātes iegūtos papildu nodokļu ieņēmumus pabalstu sistēmas pilnveidei. Jāatceras gan, ka ieņēmumi budžetā veidojas gan no ienākuma nodokļiem, gan patēriņa un citiem nodokļiem. Jo zemāka ir ekonomiskā aktivitāte (2 eiro ieguvums nespēj kompensēt 22 eiro zaudējumu), jo mazāki ir pārdalei pieejamie kopējie nodokļu ieņēmumi valsts makā. Tomēr potenciāls pabalstu sistēmai nenoliedzami ir. Salīdzinot ar citām valstīm (tai skaitā ekonomiskās attīstības ziņā līdzīgām valstīm), pabalstu loma nevienlīdzības mazināšanā Latvijā ir zema un uz to vairākkārt ir norādījusi arī Pasaules Banka.

Ko no šī bloga paņemt? Pirmkārt, jāsaprot, kāds ir nodokļu reformas mērķis – veicināt konkurētspēju, kāpināt nodokļu ieņēmumus vai mazināt nevienlīdzību. Visu uzreiz un vienā gadā īstenot šķiet neiespējami. Turklāt dažādu problēmu īstenošanai ir pielietojami dažādi instrumenti. Otrkārt, būtu jāapzinās, ko var un ko nevar sasniegt ar nodokļu politikas izmaiņām. Tai skaitā ar progresivitāti – vai tās rezultātā ieguvēji būs mazāk nodrošinātie?

[1] http://data.worldbank.org/indicator/SI.POV.GINI?end=2014&locations=EU&start=2013

[2] Iegūta, reizinot 2016. gada vidējo algu ar pieauguma tempu (~6.5%)

[3] Aprēķinos iekļauts diferencētais neapliekamais minimums, kas atgūstams, iesniedzot nodokļu deklarāciju

[4] Izmantotais variants saistīts ar Pasaules Bankas priekšlikumiem ziņojumā par Latvijas nodokļu sistēmu

[5] Šajā variantā personas C neto alga pārsniedz personas A neto algu 3.4 reizes, kamēr pirmajā variantā attiecība bija 3.5 reizes

[6] Leventi C. and Vujackov S. (2016). Baseline results from the EU28 EUROMOD (2011-2015)